皆さん映画『マネー・ショート』1回で理解できましたか?

私は2年ほど前に初めてこの映画を観たのですが、頭の周りにはてなマークが100個ぐらい付いてました。

観終わった後、解説ブログなどを一通り見てみたのですが、やっぱり分からない!

その時は諦めて放置していたのですが、「これもひとつの勉強」ということで、再度観てみることにしました。

今回徹底的に調べていくうちに、なぜなかなか理解できなかったのかが分かりました。

それは「CDO」や「CDS」の言葉の意味を知るだけではこの映画は理解できないからです。

あの時代に何が起こったのかはなんとなく分かりますが、「登場人物が何に怒って、何に悲しんで、何に歓喜していたのか?」というところを知りたいですよね?

例えば「空売り」という言葉が何度も出てきます。でも、実際に登場人物が行った行為は、「CDS」という契約で、厳密には空売りではないんです。

なので「空売り」の意味を調べたところで「?」になり、CDSがこの後どんなドラマを生み出したのかまでは見えないので、映画の楽しみが半減してしまう。

ドイツ銀行の男の本当の目的も、相当金融の知識がある人でないと、映画を観ただけでは理解できないと思います。

「合成CDO」のシーンで、なぜあんなにマークが怒ったのか、マイケルと顧客との関係や、物語終盤のモルガン・スタンレーの失態なども、映画だとサラッと流されてしまって、観てる方はほとんど置いてけぼりだと思います。

しかし、今回徹底的に調べて改めて映画を観てみると、本当に面白い。

「この面白さを他の人とも分かち合いたい」ということで、このシリーズは複数回に分けて徹底解説したいと思います。

今日は、映画の冒頭から15分くらいのところまで、以前観た時に分からなかったセリフの意味から登場人物まで調べたことを全てここに書いていきたいと思います。

それではいってみましょう!

メモ

※各項目の「シーン○」は分かりやすいように私独自で分けたものです。

※著作権侵害にならないように、ストーリーは控えめにして主に用語について書いています。ご興味のある方はぜひ映画を観ながら参考にしてください。

シーン1

ルイス・ラニエーリ

ソロモン・ブラザーズ(Salomon Brothers・1910年にアメリカで設立された名門投資銀行)の人。MBSを考えた人。

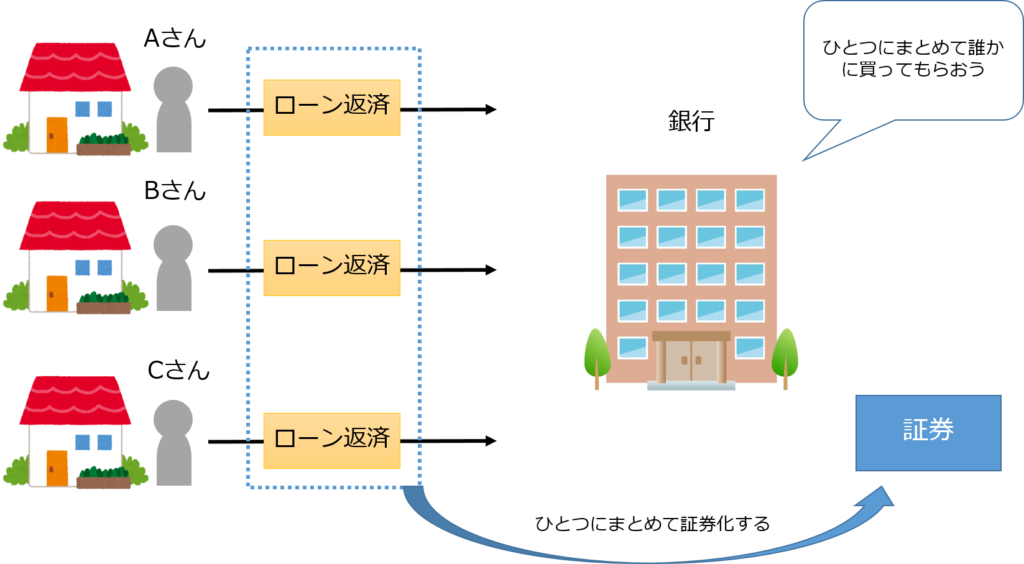

MBS(不動産担保証券)

ポイント

日本語では「モーゲージ証券」とも呼ばれる。

モーゲージとは住宅ローンのこと。

モーゲージ証券は、金融機関がたくさんの住宅ローンを集めてひとつにまとめ、低リスク・低リターンなものから高リスク・高リターンなものまで階層(トランシェ)に分けて証券化したもの。

発行された証券は、元利金(元金と利息)の支払いが保証されるなど信用力や格付けが高められた上で、投資家に販売される。

参考

トランシェについては、この後映画で詳しく説明されるので、その時に合わせて解説したいと思います。(先にトランシェについて知りたい方はコチラの記事をご覧ください)

ルイスはこう言います。

ルイス

個人の住宅ローンモーゲージは30年固定金利、それじゃ旨味は薄い。

旨味は薄いと言っていたので、個人が銀行からお金を借りて住宅を購入した場合、結局銀行はどれぐらいの利益を得るのかネットのローンシミュレーションで計算してみました。

3500万円の家を、30年間固定金利(金利が変わらない)、固定金利1.371%(2021/2ネット調べ)、ボーナス返済なし、で売った場合を計算してみると、

3500万円の家をローンで売った場合

- 住宅ローン(30年固定金利)の例

- 借入金額:3,500万円

- 金利:1.371%

- 借入期間:30年 (360回払)

- 返済総額:42,709,301円

- 支払利息総額:7,709,301円

30年間で約770万円の利益が銀行に入るということです。

これでは利益が少ないと思った銀行員ルイスは、これを集めてまとめたものを証券化すれば銀行はもっと儲けることができると考えました。

メモ

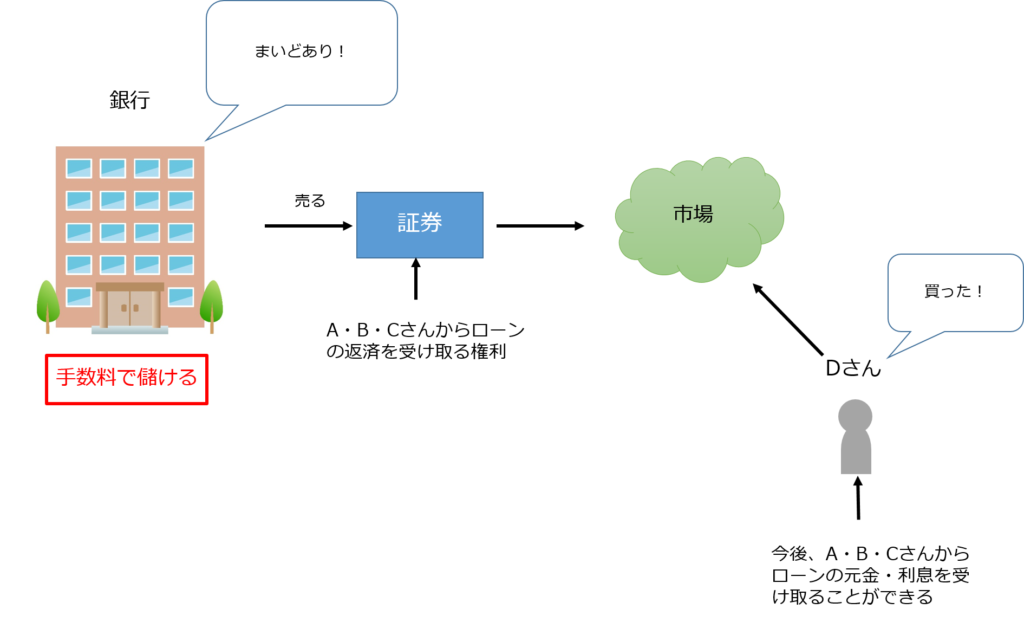

証券化というのは、権利(ここではローン返済を受ける権利)を市場で売り買いできるようにしたものです。

実際に商品券のような券があるわけではありませんが、「受け渡しが簡単になったもの」という意味では商品券のようになったとイメージすると分かりやすいかと思います。

※「手形」のような実際に券になるものもあります。詳しく知りたい方はコチラのサイトで分かりやすく説明されているのでご覧ください↓。

この証券を買った人は、今後ローンの返済を受け取る権利があり、銀行はその権利(証券)を売った手数料が儲けとなります。

※具体的にどのように証券化するかについては、次回以降詳しく説明していきます。

この後泡風呂に入った女優さんが「何百億ドルものお金が債権を売るだけで手数料として入ってきた」と説明していました。

日本円にすると何兆円の手数料ということになります。

格付会社

ポイント

債券をあらゆる角度から総合的に評価する会社のこと。

信用度の高いものから順に記号や数字で等級(信用格付け)を決めて、その債券がどのくらい信用できるのかを示す。

映画の冒頭でルイスは「住宅ローンを踏み倒す奴なんてそういない」と言い切ります。

ココがポイント

「住宅ローン=安全安心な商品」という考えがこのストーリーの発端です。

モーゲージ債の信用格付けについて問われたルイスが「AAA(トリプルエー)だ」と言います。

すごくリスクが低くて信用度の高い商品だよと。

※格付けは信用度の高い方(低リスクなもの)から順に「AAA→AA→A→BBB→BB・・・」といった表記で格付けされていきます。

※格付けについても、次回以降さらに詳しく説明していきます。

それを聞いた投資家たちはテンション上がりまくりです。

「それなら2000万ドル投資しちゃうよ!」とモーゲージ債の投資にノリノリになります。

そして超優良証券(AAA)として格付けされたモーゲージ債は売れに売れまくって、結果2008年アメリカ経済は破綻します。

なぜAAAと格付けされていたモーゲージ債が後の経済破綻を引き起こしたのか?

それについては次回以降の記事で紹介する、CDOというものが絡んでいます。

シーン2

マイケル・バーリ

ポイント

「サイオン・キャピタル」というヘッジファンドを設立した人。

※ヘッジファンドとは、簡単にいうと、お金持ちだけが利用できる資産運用会社のこと。

ヘッジファンドを利用できる投資家は一説には数千万円~数億円の年収や投資資産が必要になると言われている。

マイケルは元医者で、病院で勤務しているときから株の取引をブログで公表していた。

このマイケルという人が、モーゲージ債の危険性にいち早く気づき、上位20のモーゲージ債の内容を調査し始めます。

1つのモーゲージ債の中には沢山の(数千とも言われている)住宅ローン債権が入っています。

その一つ一つの返済状況などを調べると言い出し、新入社員の男性を驚かせていました。

シーン3

マーク・バウム

ポイント

マークはまだ少ししか出てきていないので、人物の詳細は後回しにします。

当座貸越

ポイント

普通預金残高を超えて引き出す場合に、定期預金等を担保として自動的に融資(当座貸越)を行うサービス。

普通預金残高を超えて払い出しを行うと、自動的に当座貸越を利用したことになり、口座の普通預金残高はマイナス表示になる。普通預金に入金することで当座貸越の返済が自動的に行われる。

「当座貸越」はマークがセラピー会場に登場した時のセリフに入っていた言葉です。

この当座貸越についてマークはかなり憤慨していました。

当座貸越はちゃんと預金残高を確認しておかないと、預金よりも多く引き出してしまった場合、勝手に借金になってるということですね。

コモディティ株

商品先物市場で取引されている原油、ガソリン、金、トウモロコシなどのコモディティ(商品)に投資すること。

先物取引

将来の売買についてあらかじめ現時点で約束をする取引のこと。

例えば私が現在10万円のゴールドを1年後に10万円で買うとお店の人と約束したとします。(手付金だけ支払っておく)

↓ 1年後

A:お店に行くとゴールドは15万円に値上がりしていた。しかし約束通り10万円で購入。5万円得する。

B:お店に行くとゴールドは5万円に値下がりしていた。しかし約束通り10万円で購入。5万円損する。

(このシーンに出てくる男性のセリフが吹替=「コモディティ株」、字幕=「先物取引」だったので、両方調べました。)

シーン4

LTV

ポイント

Loan to Valueの略。日本語では「総資産有利子負債比率」と訳される。

不動産の価格に対する借入金の割合のこと。

LTV(%)が低いほど安全性が高い。

・全額自己負担で不動産に投資した場合→LTV=0%、

・自己資金が0円で不動産に投資した場合→LTV=100%(すべてが借金になるため)

モーゲージ債の内容を確認しているマイケルが「LTV110%?」と驚きの声を上げています。

変動金利型

ポイント

変動金利型とはローンの返済途中に定期的に金利が見直されるタイプのローンのこと。

メリットは最初の2~3年は変動金利の方が固定金利よりも低めに設定されていること。

デメリットは将来金利が上昇するリスクがあり、金利が上昇すれば返済額も上昇し返済が苦しくなるということ。

マイケルが「変動金利型モーゲージ・・・分かって買ってるのかな?」とつぶやいています。

シーン5

ローレンス

ポイント

マイケルの顧客。

メトロ・キャピタルという会社(架空)の経営者。

ジョエル・グリーンブラットという人物がモデル。

マイケルは彼を恩師として敬愛していたが、この件をきっかけにグリーンブラットから訴えられることになる。

『グリーンブラット投資法』という本の著者で、かなり有名な人だそうです。この後出てくるチャーリーとジェイミーもこの本の読者でした。

空売り(ショート)

ここがまず引っかかったポイントです。

これから空売りの解説をしますが、実際に映画の登場人物が行ったのは「CDS」です。(CDSについては別の記事で説明しています)

それでは、空売りについて解説していきます。

私はある日、A社(現在1株100円)の株は今後値下がりすると予想しました。

今私の手元にはA社の株はありません。

そこで証券会社からA社の株100株を借りることにしました。

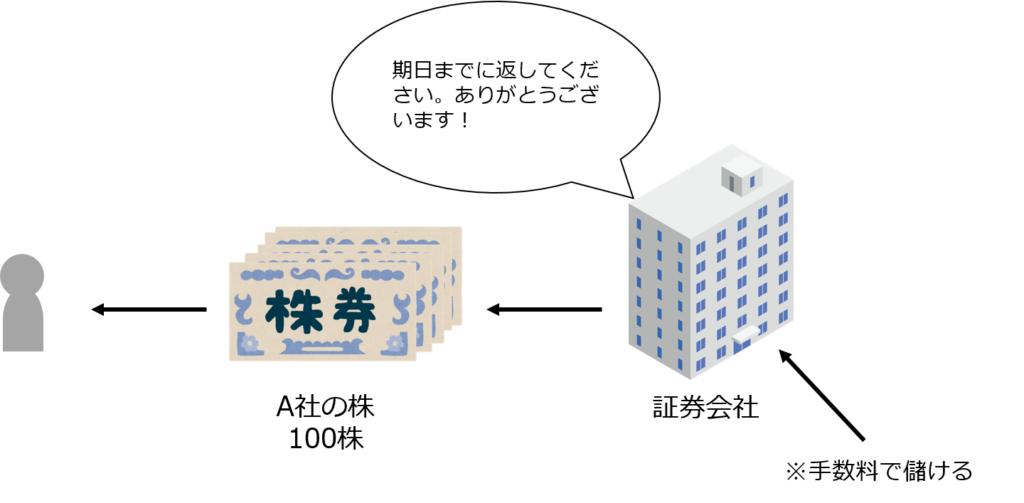

私の資産を担保にして、証券会社から無事A社の株100株を借りることができました。この株は決められた日までに返さなくてはいけません。

そしてこの100株をすぐに売りに出します。100円の株✕100株なので10000円手元に入ります。

そして数カ月後、私の読み通りA社の株は下落し、1株50円になりました。

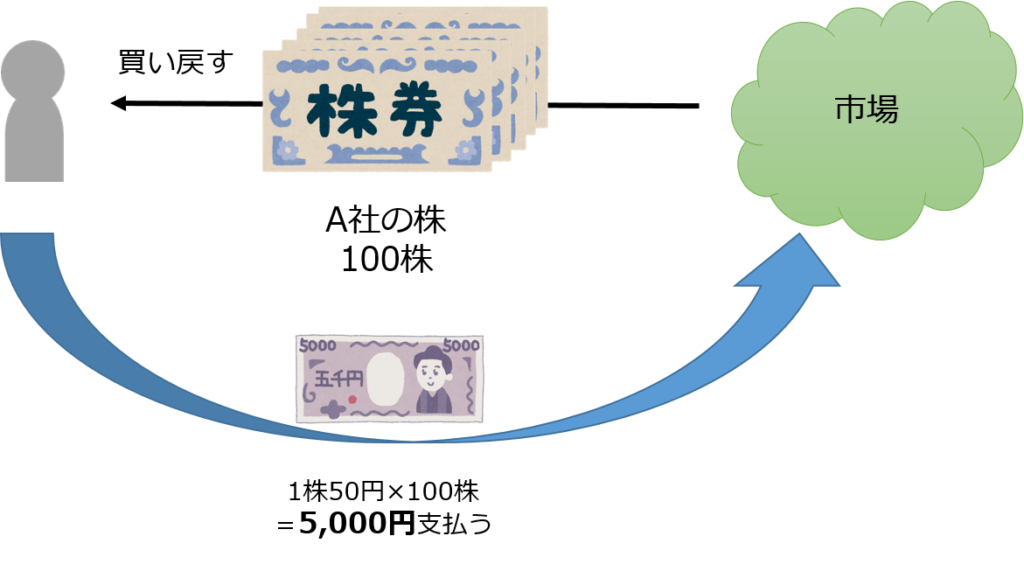

すぐにA社の株を100株買い戻します。1株50円✕100株なので5000円の出費です。

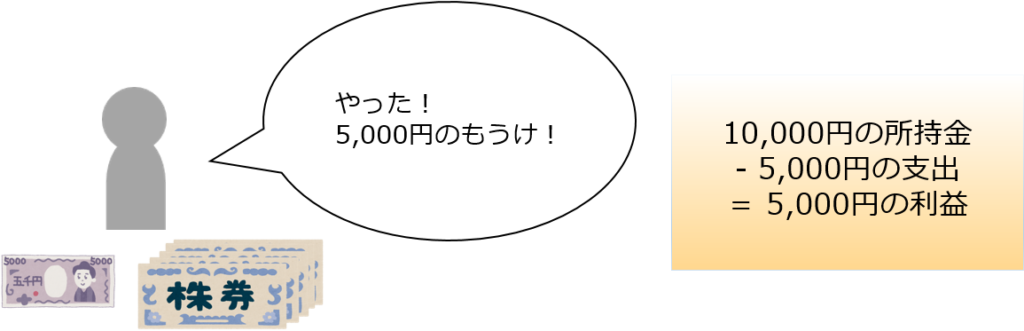

そうすると、A社の株は100株無事に手元に戻ってきて、5000円の利益です。

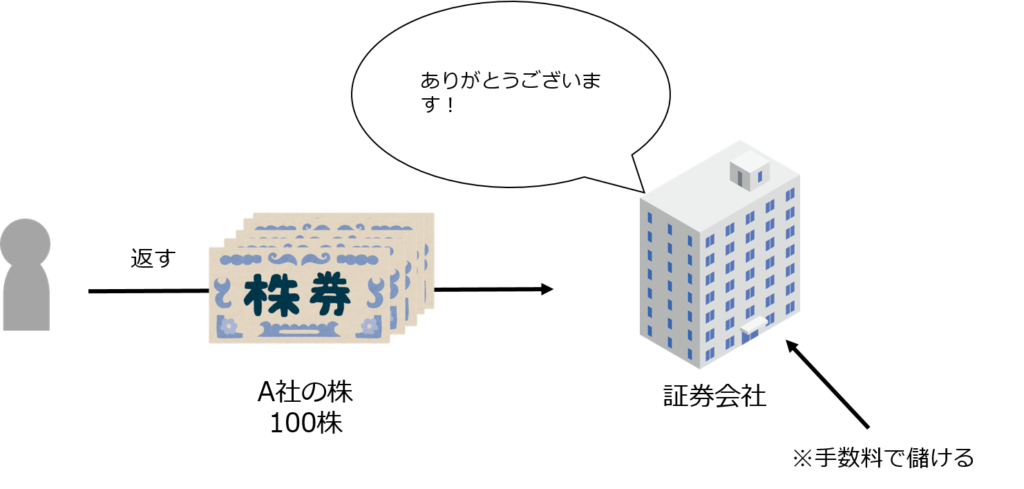

そして期日前に証券会社に借りたA社の株100株を返せばOKというわけです。

※証券会社は、株を貸し付けた時や、私が株を売り買いした時の手数料、金利等で利益を得ています。なので実際は、私の利益は「5000円の利益からこれらの費用を差し引いた分」、ということになります。

上の例では、予想通り株が値下がりした場合ですが、逆にどんどんA社の株価が上がったらどうでしょう?

例えば1株1000円になっていた場合はどうでしょうか?。

証券会社にA社の株を返す期日が迫っていて、もう買い戻さないといけないギリギリの時に1株1000円になっていたら、1株1000円✕100株=10万円!!

手元にあるのは10000円なので、9万円の損失です!

本当にその商品が下がるという確証がないと、空売りは危険です。

さて、近い将来モーゲージ債が紙クズ同然になると読んでいたマイケルは、この空売りと同じ仕組みを利用しようと考えました(実際は「CDS」という取引ですが、「価値が下がるほうに賭ける」という意味では空売りですね)。

マイケルはこのように言っていました。

マイケル

このモーゲージ債にはリスクの高いサブプライム・ローンが大量に組み込まれている。リスキーなサブプライムの変動金利ローンばかりだ。

それでは、一体サブプライム・ローンとはどういったものなんでしょうか?

サブプライム・ローン

ポイント

サブプライムローンとは、サブプライム層(低所得者層)に対して貸し付けたローンのこと。

通常サブプライム層は所得が低く返済能力も低いのでローンを組むことは難しいが、サブプライムローンはそうした人々を対象にたくさんの貸し付を行った。

にもかかわらず高い格付けで販売された。

モーゲージ債を売りまくって手数料を稼いでいた銀行は、売れる債権がなくなってしまったので、サブプライム層にも家を買ってもらって、そのローンをモーゲージ債に混ぜてしまいました。

ここで、泡風呂に入った女優さんがサブプライム・ローンについて説明してくれています。

次回以降詳しく説明しますが、このあと、サブプライム・ローンだらけの「CDO」や「合成CDO」といった商品がたくさん創られていきます。

これが原因で経済破綻となってしまうわけですが、このような商品が創られてしまった原因は全て「手数料」です。

サブプライム・ローンに関わる各機関が手数料欲しさに返済能力のない人にローン契約をさせたり、「CDO」や「CDS」、「合成CDO」といった商品を創り出して、リスクは第三者に丸投げしてしまったことがこの経済破綻の原因です。

ローレンスにモーゲージ債の危険性について説明し、空売りを仕掛けると言うマイケル。

さあその方法とは??

まとめ

というわけで、ここまでが映画『マネー・ショート』の冒頭15分あたりまでとなっています。

開始15分の時点でこの情報量です。続きが気になりますね!

マネー・ショートの次はこの映画・ドラマがおすすめ

映画『マネー・ショート』の次は、このような映画やドラマもおすすめです。

どれもお金の大切さについて考えさせられる作品ばかりです。

ではまた次の記事でお会いしましょう!